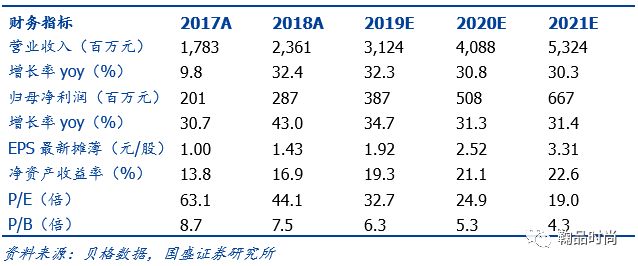

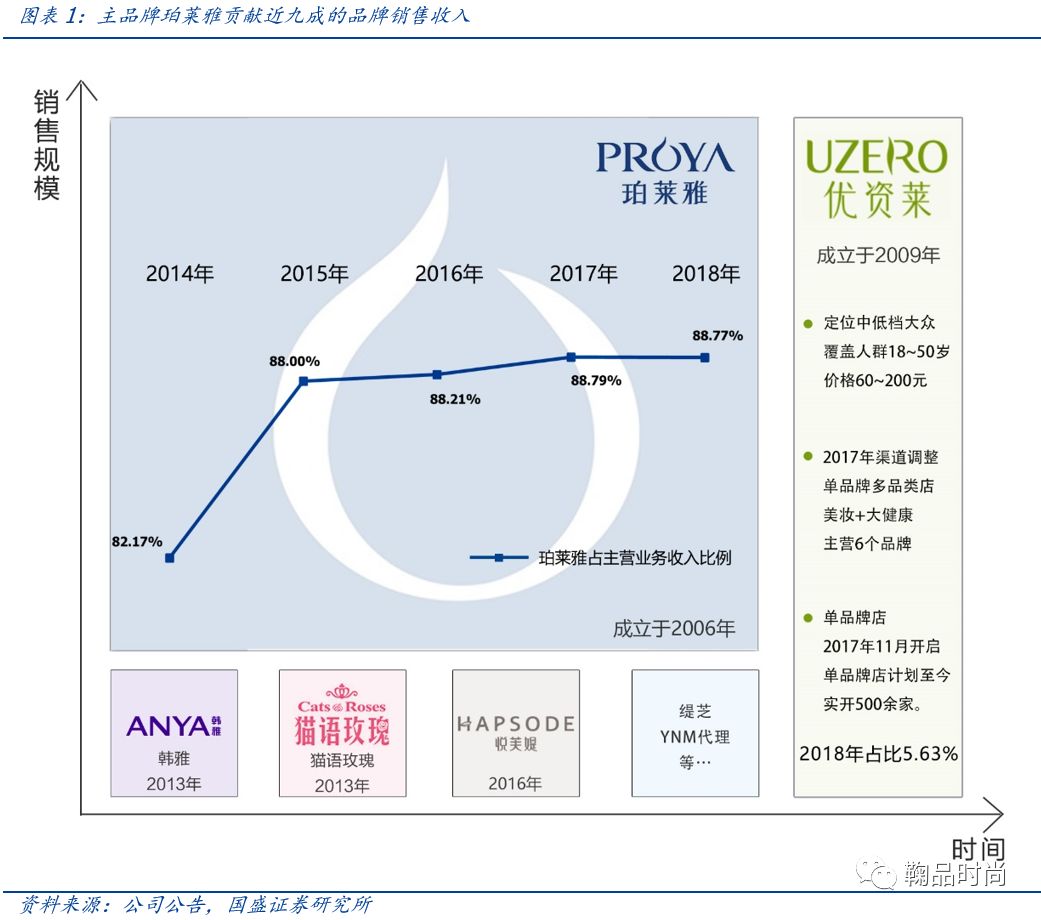

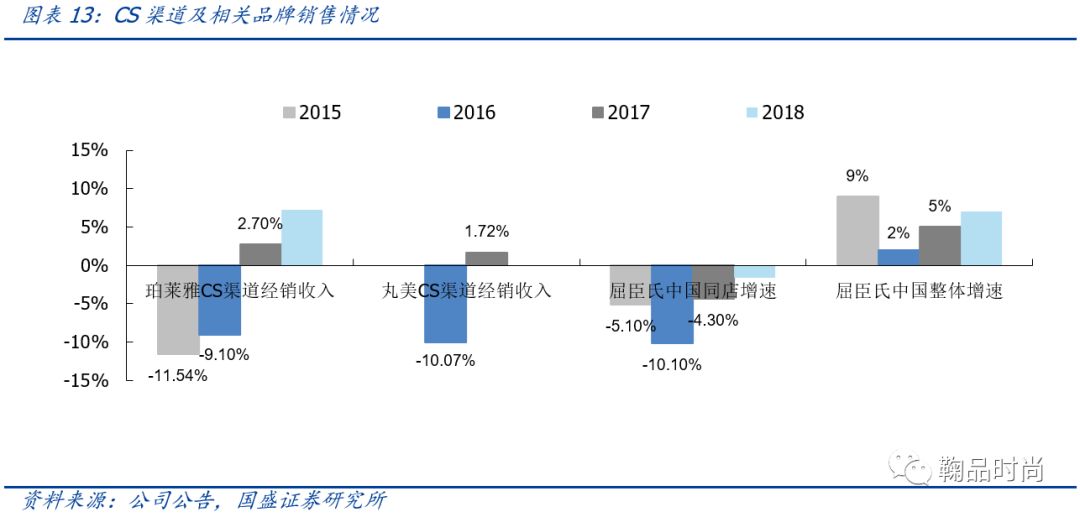

珀莱雅主品牌销售占比接近90%,现覆盖1.3万余家CS终端,是认知度较高的国产大众护肤品牌。受到电商渠道优秀表现提振,2018年/2019年Q1公司营业收入分别同增32.43%/27.59%,归母净利润分别同增43.03%/30.36%。具体来看,公司通过与天猫、唯品、京东、云集、拼多多等传统/新兴电子商务平台积极合作,2018年电商出售的收益同增59.91%,占比43.57%,其中直营网店增速超过90%(占主要经营业务收入的20%)。在线下传统渠道增速放缓且主品牌对CS渠道已较深覆盖之际,第二品牌“优资莱”2017年11月开启单品牌店策略,2018年实开500余家门店,单店盈利模式易复制,每家门店年回款约为20-25万元。

化妆品行业渠道流量切换还没完成,线上快速地增长,线年天猫数据,美妆行业线倍,且国际高端美妆品牌具有更强的存量消费者抢夺转化力,而国产大众品牌则主要依赖于新消费者,以珀莱雅为例,其线年,整体网购用户数增速持平状态(12.93%/14.27%/14.40%),新用户在未来一段时间内依然能支持国产化妆品牌在电商渠道的增长。线下日化专营店进入洗牌期,连锁大店挤占夫妻小店的市场占有率,长远有助于整理出更高效的渠道环境。同时,单品牌店具有缩短产业链条、全面展示品牌形象、提供服务等优势,部分国产品牌通过加盟形式在三线及以下城市快速铺店。

公司决策灵活且对美妆行业在新媒体时代的营销推广玩法成熟。线上,公司通过多点改变实现快速地增长:1)团队年轻化,目前电商团队中90后占比超九成,与复杂多变的电商玩法相得益彰。2)擅用内容营销,例如2018年8月珀莱雅联手抖音发起的“摇摇泡泡舞”活动曝光量突破5亿次,舞蹈模仿UGC的视频超过15万人参与。3)行之有效的爆品策略,主打款销量单款占比超过20%。线下,公司快速复制优资莱单品牌小店,单店前期投入不高,我们估测月租金低于1万元、月单产6万元以上就可以盈亏平衡。对公司根基CS渠道,珀莱雅通过向大店转移、增强消费者服务等手段稳固增长。

风险提示:宏观经济下行导致消费需求萎缩;单品牌店开店及经营情况未达预期;电商渠道增速不达预期。

珀莱雅成立于2006年,乘日化专营店渠道红利(2006-2014年)迅速成长。公司以护肤品、彩妆品为主营销售产品,主品牌销售占比88.77%(2018年),现覆盖1.3万余家日化专营店终端,是认知度较高的国产大众护肤品牌。归功于电商渠道的优秀表现,2018年公司业务收入23.61亿元(yoy+32.43%),其中主品牌珀莱雅出售的收益同增32.38%至20.94亿元。第二品牌“优资莱”2017年11月开启单品牌店策略,2018年实开500多家门店,单品牌店渠道实现1.16亿元出售的收益(含少量悦芙媞)。

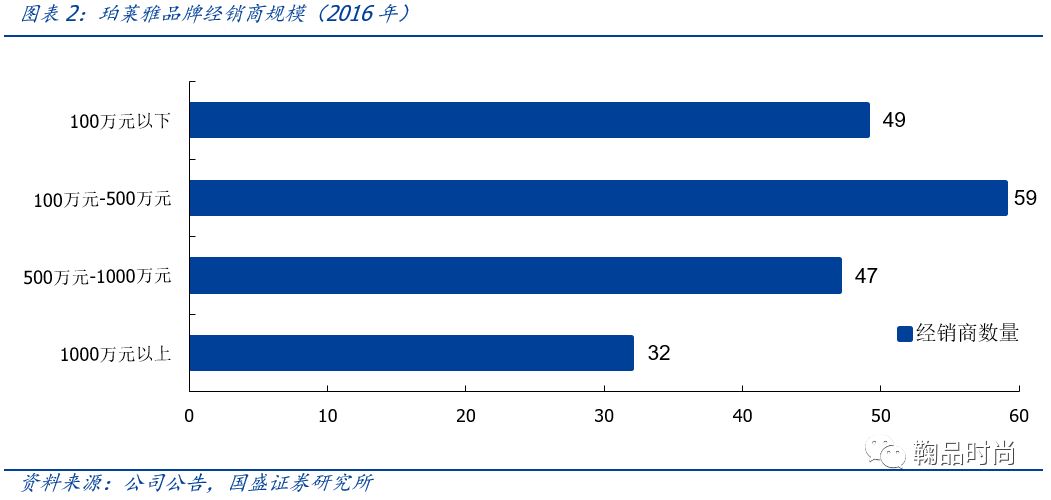

2018年,公司在电商渠道的出售的收益超过昔日主渠道——日化专营店。公司产品营销售卖除占比20%的直营天猫旗舰店及其他少数直营外,超过70%的部分以各种各样的形式的分销及经销模式为主。2018年,公司电商渠道营收10.28亿元,占比43.57%;日化专营店渠道营收10.03亿元,占比42.52%;商超渠道营收1.99亿元,占比8.45%;单品牌店渠道营收1.16亿元,占比4.90%;其他渠道营收0.13亿元,占比0.56%。在公司发展初期,经销模式帮助珀莱雅的线下终端销售网点快速扩张,截至2017年6月30日,主品牌珀莱雅可供应125家线家线上经销商。按公司招股书统计,2016年40%以上的经销商规模在500万元以上。

★传统线下渠道增速放缓,尝试开启单品牌店模式。2018年公司在原生红利渠道日化专营店的出售的收益同比增长7.45%。在线下传统渠道增速放缓且珀莱雅对CS渠道已较深覆盖之际,公司制定了发展单品牌店模式的战略规划,目前拥有以直营模式为主的悦芙媞单品牌店30余家,和以加盟模式为主的优资莱单品牌店500余家。

★天猫渠道快速地增长的同时,积极拓展线上分销新平台。公司与主要电子商务平台天猫、唯品会、京东、聚美优品等均达成深入合作,2018年电商出售的收益同增59.91%,占比43.57%,其中直营网店(主要为天猫旗舰店)出售的收益同比增长90.19%至4.70亿元。同时,公司在线上积极开拓新渠道,包括进驻拼多多、与“云集”战略合作、尝试淘宝C店跨境购、收购微商品牌“缇芝”等等。

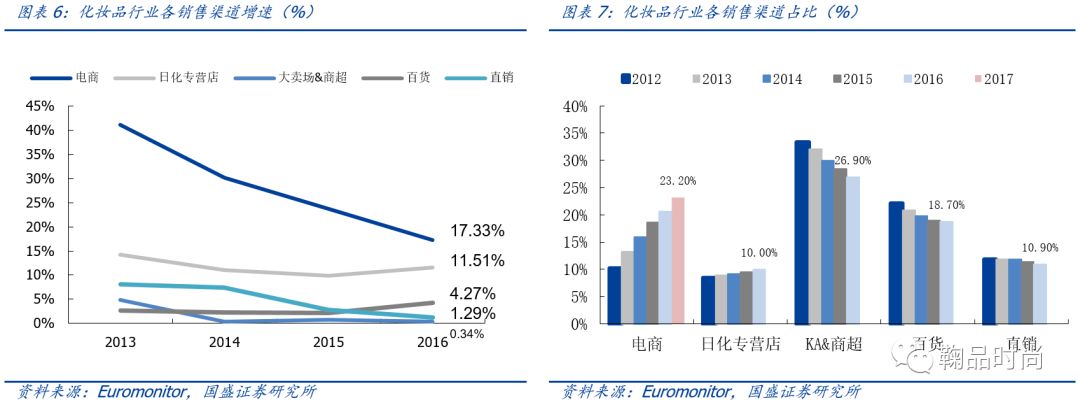

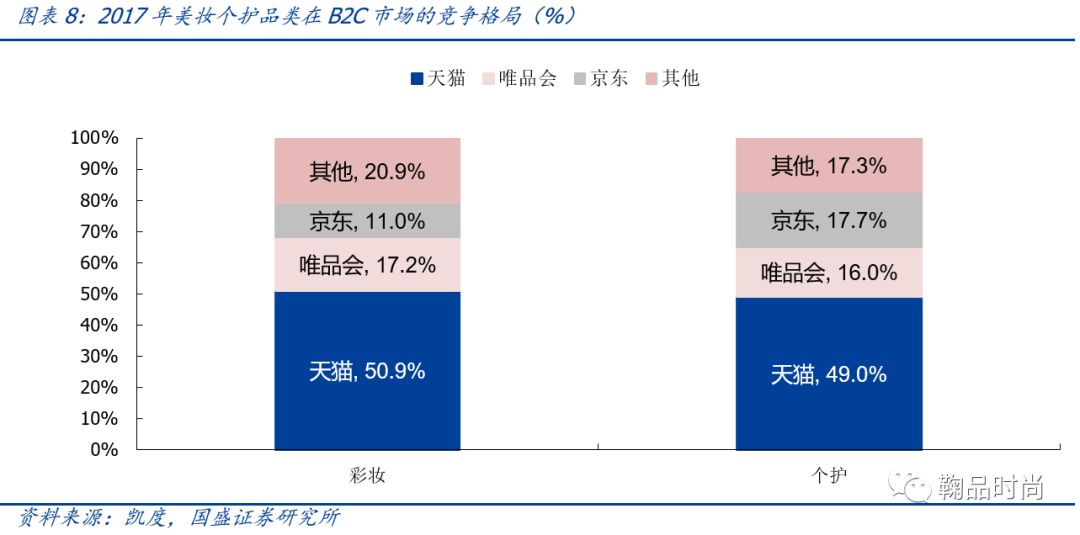

化妆品的分销渠道众多,前五大渠道——卖场商超、百货、日化专营店、直销和电商占比接近90%,其中线下日化专营店与电商的渠道规模占比近年来逐步提升。从增速来看,它们也是增长最快的渠道,2016年化妆品在日化专营店与电商渠道分别增长11.51%和17.33%;从占比来看,2017年电商是化妆品行业第二大销售经营渠道,占比23.20%。而根据凯度消费数据:2016年,护肤品销售额占整体电商B2C市场3.2%的份额,同比增速高达43.1%。

线C平台垄断,三大综合性电子商务平台天猫、京东、唯品会占整体美妆个护B2C市场80%左右的份额,女性消费者更为集中的天猫、唯品会份额暂时高于京东,进驻天猫平台的美妆品牌达5000余家。

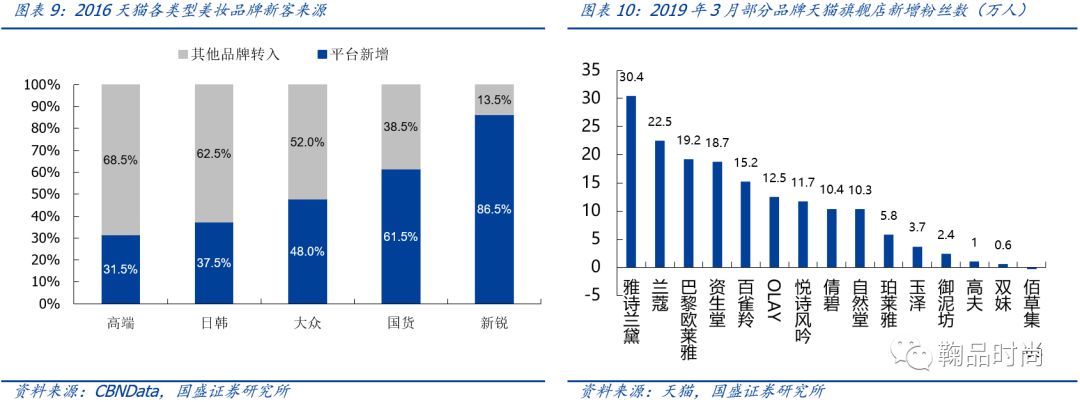

天猫数据显示,海外品牌可带来更多新流量且具有更强的抢夺转化力,而大众品牌、国产品牌则主要依赖于新消费者。2016-2018年,整体网购用户数量处于增速持平状态(12.93%/14.27%/14.40%),2018年网购用户数6.1亿人,根据天猫的最新数据,2018年超过3亿人在天猫平台购买过化妆品,因此新用户在未来一段时间内依然能支持国产化妆品牌在电商渠道的增长,目前国产传统化妆品牌(入驻天猫5年及以上)和国产新锐品牌在天猫平台的成交金额占比分别约为30%/40%。以珀莱雅为例,由上市公司公开交流资料了解其线%左右,而线%左右。

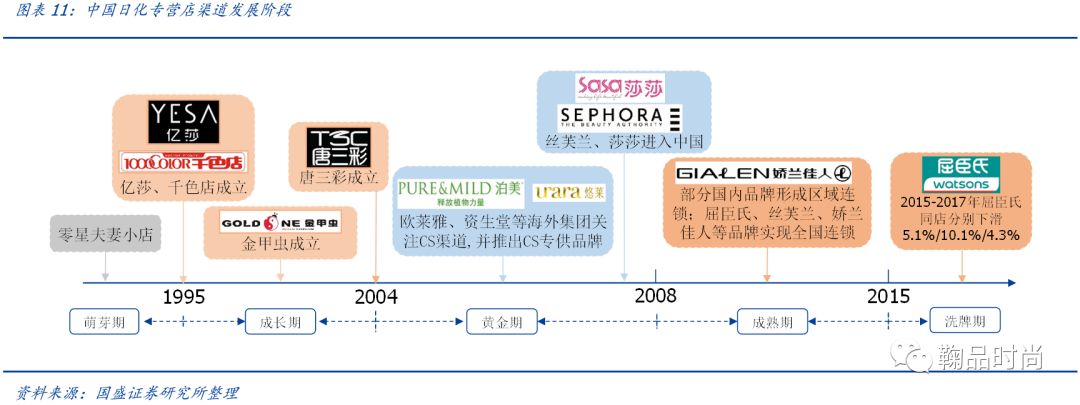

中国增速最快且占比持续提升的化妆品线下销售渠道是日化专营店,按规模可划分为夫妻店、区域连锁、全国连锁三档;按消费定位可划分为高端连锁和大众连锁。中国的日化专营店萌芽于20世纪90年代的夫妻小店;1993年中国商场股份制改革后,部分商场资源分流出来,助推日化专营店渠道的成长,后期百强连锁店的创立基本能追溯至1995-2004年这段时期;2004年-2008年是日化专营店渠道内品牌优化的黄金期,丝芙兰、莎莎两家高端连锁进入中国市场,海外化妆品牌向该渠道下沉;2008年-2014年,日化专营店渠道进入成熟期,形成区域性优势连锁和全国性连锁,与此同时,化妆品电商渠道兴起于2012年(淘宝商城建立),对包含日化专营店在内的线下渠道开始形成挤压;2015年起,日化专营店渠道呈现门店扩张但同店下降的洗牌趋势,2017年7月,资生堂中国将旗下CS渠道专供品牌泊美和悠莱分别由7.2折/7.5折降至5.2折/6折,2018年7月5日,上海上美集团将其CS渠道代理商的任务目标下调10%。

日化专营店同店销售下滑主要归因于三点:(1)线)渠道热度升温后,大量品牌进驻该渠道并为短期利益向渠道压货,同时线下承受着来自化妆品线上销售的较大压力,门店因此进入恶意打折销售的经营环境,致使线下日化专营店所销售的产品出现价格体系崩塌,化妆品品牌的寿命减少,知名品牌难以树立。(3)全国性连锁或区域性连锁的大型日化专营店话语权增强,并推出自有品牌,挤占外来进驻品牌的客流及BA推销资源,根据《化妆品财经在线》数据,屈臣氏、娇兰佳人体系中自有品牌占比接近30%,金甲虫体系中自有品牌占比高达60%。

2012年以来,化妆品的销售经营渠道逐渐多元。过去以百货专柜和自营网上商城为主的海外高端品牌陆续进驻大型B2C电子商务平台,并在购物中心拓展以彰显品牌形象为目的的单品牌店。2014年前后,国产G8品牌凭借日化专营店渠道崛起,随着电商、单品牌店等新兴渠道的发展,更多的国产品牌借由新渠道获得知名度,2017年,化妆品行业提出G20品牌概念,传统G8品牌百雀羚、自然堂等入围之外,发源于电商渠道的御泥坊、膜法世家,以及发源于单品牌店模式的植物医生等皆列入其内。

以国产知名品牌为代表的平价品牌定位三线及以下城市,并通过加盟方式快速铺店,提升品牌渗透率;国内外中高端品牌则在大型购物中心内开设以直营为主的体验式单品牌店,突出品牌形象。

优资莱的单店前期投入不高,较易实现盈亏平衡,单店年回款20-25万元。根据草根调研多个方面数据显示,优资莱单品牌店4.5折进货,门店以8折销售仍可有40%的毛利率,当门店单店月房租小于1万元时,月单产6万元即可盈亏平衡。通过匹配优资莱门店所在地人口规模推测,公司目前的开店口径约为总人口20多万的县级行政单位即可支撑一家店。

优资莱单品牌店并不限于销售优资莱单一品牌,而是一个经营美妆与大健康产品的自有品牌集合店,包含优资莱、悠雅、珀敏、植物宣言、枫之灵、蓓佳美、优萌7个品牌,覆盖护肤、彩妆、面膜、身体护理、美发护理、药妆、男士护理、母婴、化妆工具、日用品、问题肌肤修护、功能性饮料和保健产品13大品类,店内共有400多个SKU,满足那群消费的人一站式购物需求,增加店内连带销售以提升客单价,其中优资莱品牌SKU为100多个,占销售额的70%-80%。

珀莱雅起家于CS渠道,对该渠道的运营经验比较丰富,近三年内会维持CS渠道40%以上的占比,电商40%占比左右,商超10%左右,不会变成纯电商品牌。公司在CS渠道耕耘较深,目前主品牌进驻约1.3万家CS终端,与其他CS渠道名品如自然堂、丸美等的覆盖度持平。鉴于CS渠道红利期已过,渠道整体每年淘汰率约为30%,总店数基本持平的基础上小店退出、连锁大店扩张,珀莱雅将顺应渠道趋势,在保持CS终端入驻总数稳定的同时从小店向流量更多的大店转移,并通过营销活动、位置增强等方式获得该渠道的稳定增长。例如,珀莱雅与日化专营店店主合作建微信群,吸纳进店消费者入群,并鼓励他们拉亲朋好友入群,群内会有专业的老师免费教一些美容知识,促销和新品信息也会在群内发,该方法协助部分门店增加了30%-40%的销售额。

人员精简。公司成功上市后进行了人员精简与人才引进,更换了电商、珀莱雅品牌销售、人力、财务这几个核心部门的负责人,其中电商团队换人率高达70%,而崭新年轻的电商团队带领珀莱雅的线上销售频频取得超市场预期的增长。

1)第一层,提升绩效比重,遏制尸位素餐风气。员工工资由三七开(底薪70%,奖励30%)改为五五开(底薪、奖励各占50%)。

2)第二层,额外利润分红,提升工作积极性。在总工资15万的基础上增加绩效,按事业部划分,如果一个事业部超额达成目标,那么公司用利润给团队分红(年度增加净利润的20%-30%),内部再行分配到个人。

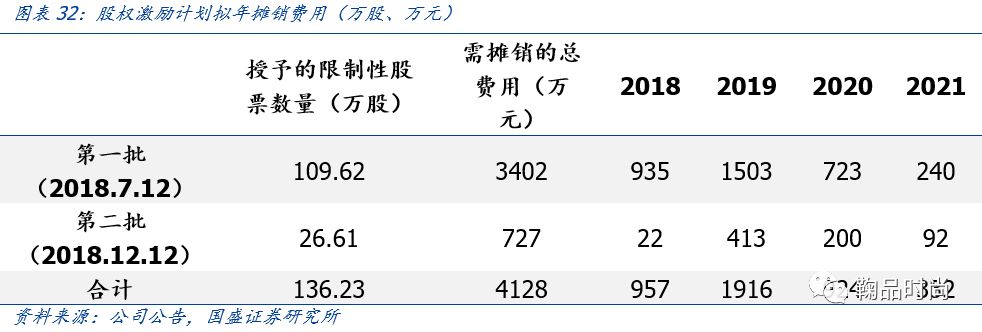

3)第三层,关键人员股权激励。公司对关键岗位(比如产品、研发、销售、电商)进行股权激励,2018年分两次共计授予40人136.23万股。

合伙人制。优资莱品牌目前采用“合伙人制”,品牌运营负责人自己做“老板”,相较“职业经理人”更有积极性。

公司90%以上的产品为自主生产,自产的优点是当订单急需时可根据详细情况随时开工,自行决定加产,生产弹性较大,尤其化妆品销售的节日效应较明显,自产可减缓销售高峰期的断货压力。我们预计公司未来的研发投入将维持在3%的高新技术企业认证标线附近,目前,中国企业的研发多为“应用研发”,尚无较厚财力积累与海外公司竞争“研发技术”,未来绝对研发投入随着收入规模的扩大也将水涨船高,向国际靠拢。根据上市公司公开交流资料了解,一款新品从有idea到上市,国际大品牌的用时会比较长(一年以上),珀莱雅护肤类产品则最快三个月可以成型(不考虑开模等)。

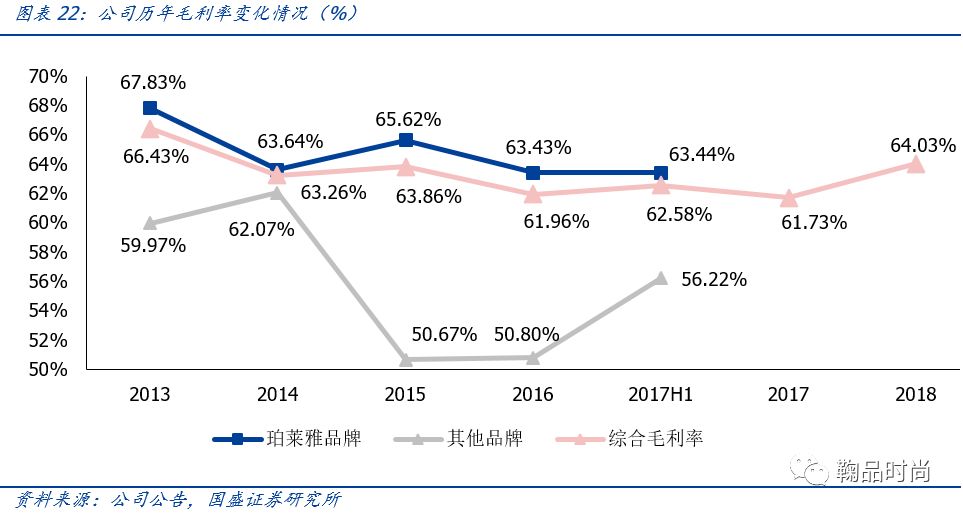

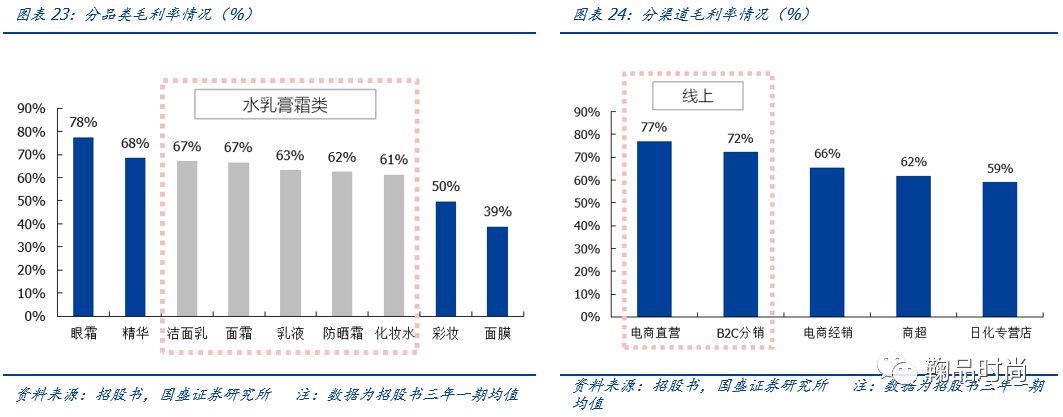

分品类来看,面膜是近年来化妆品消费风口且周转速度较高,故而公司的面膜类产品的比重由2014年的3.65%上升至2017上半年的11.18%,珀莱雅天猫旗舰店多个方面数据显示,2018年12月珀莱雅天猫旗舰店面膜类产品销售额占当月总销售额的比重超过20%,面膜类产品销量占比超过1/4。分渠道来看,当下电商渠道拥有更大的流量,故而公司逐渐加大电商渠道销售占比。公司在加大低毛利品类占比的同时,增加了高毛利渠道的占比,故而整体毛利率变化不大。

公司的费用率控制较严格,上市以来销售费用率及管理费用率整体平稳,上市融资后闲置资金购买打理财产的产品使得财务费用率走低。

公司于2018年对关键人员开展股权激励计划,涉及136.23万股,需累计摊销4128万元,费用归集科目为管理费用、股本以及资本公积。行权考核条件分为公司业绩、业务单元和个人绩效三层,其中业绩考核条件为:1)第一个解售期(30%),以2017年为基数,2018年营业收入和净利润增速分别不低于30.8%和30.1%;2)第二个解售期(30%),以2017年为基数,2019年营业收入和净利润增速分别不低于74.24%和71.21%;3)第三个解售期(40%),以2017年为基数,2020年营业收入和净利润增速分别不低于132.61%和131.99%。

根据公司公告,预计未来四年增加4128万元管理费用,本次激励主要兑现期为2019-2021年,费用摊销年度为2018-2021年。第一批股票授予日为7月12日,增发价17.95元,当日收盘价48.98元,增发109.62万股,共需摊销3402万元,其中归属2018/2019/2020/2021年度需要摊销的费用分别为935/1503/723/240万元。第二批股票授予日为12月12日,增发价17.95元,当日收盘价45.27元,增发26.61万股,共需摊销727万元,其中归属2018/2019/2020/2021年度需要摊销的费用分别为为22/413/200/92万元。

收入:分渠道预测,我们大家都认为公司深耕日化专营店渠道多年,但该渠道红利减弱缺乏新开店推动力,企业能通过位置增强、营销活动或退出小店进驻大店等方式维持低速平稳增长。公司在商超渠道进驻较小,且该渠道本身客流量流失较多,2017年公司降低了了该渠道的出货价,赋予经销商更多的终端经营灵活度,我们大家都认为该渠道未来将保持低单位数增长。优资莱单品牌店处于高速展店期,预计较快增长。线年为线上投入年,增速远超行业平均,未来两年内将保持高于行业平均的较合理平稳增速。

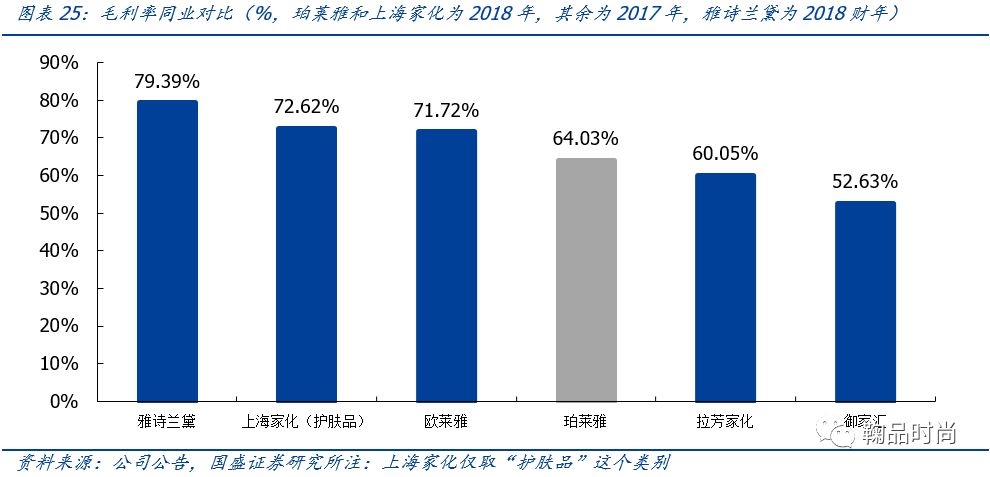

毛利率:预计在高毛利电商渠道销售占比的增加、电商渠道折扣促销力度回归正常水平、优资莱单品牌店前期支持、其他线下渠道让利支持、降增值税政策增厚收入等综合作用下,公司的毛利率水平将保持在较平稳的水平,预计2019-2021年整体毛利率为64.07%/64.08%/64.11%。

费用率:预计公司为树立品牌形象将进行较多营销活动宣传,以及对优资莱单品牌店前期支持力度较大,销售费用率将小幅提升,2019年销售费用率为38.80%。预计公司的人力精简和运营管理能力提升将某些特定的程度优化管理费用率,2019年管理费用率均为9.5%。预计随规模效应的显现,财务费用率将平稳下滑。

本文节选自国盛证券研究所已于2019年4月21日发布的报告《珀莱雅:大众国妆品牌的鉴机识变》,详细的细节内容请详见相关报告。分析师:鞠兴海,执业证书编号:S02。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。